美国股市可能正在飙升,但2024年是华尔街的债券基金之年。截至7月下旬,在美国上市的固定收益ETF资金流入量近1,500亿美元,为历年同期的最高纪录。

美国股市可能正在飙升,但2024年是华尔街的债券基金之年。

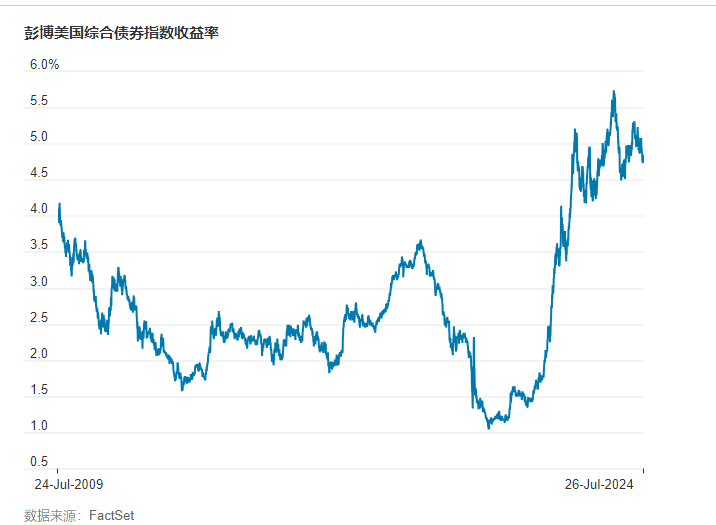

债券收益率达到二三十年来的最高水平,而利率即将下降。与此同时,数量创纪录的退休人员希望降低投资组合的风险。这些因素加在一起,促使投资者将资金投入指数基金和主动型基金。华尔街看到了赚钱机会。

截至7月下旬,在美国上市的固定收益交易所交易基金(ETF)资金流入量近1,500亿美元,为历年同期的最高纪录。据晨星公司(Morningstar)的数据,如果将共同基金和ETF放在一起来看,应税债券基金占上半年美国基金净流入规模的近90%。

债券收益率十多年来都十分微薄,仅仅两年前还创下了有记录以来债券表现最糟糕的一年,如今高利率和通胀下降的结合为投资者提供了难得的投资收益机会。贝莱德(BlackRock)固定收益首席投资官Rick Rieder管理着超过2万亿美元的资产,他将当前时期称为“固定收益的黄金时代”。

改变债券价格的一个关键因素是投资者对短期利率的预期。当美联储于2022年开始加息时,投资者纷纷涌向现金类投资。现在,由于华尔街押注美联储今年晚些时候降息几乎确定无疑,投资者转而将目光投向债券以掠取收益率。随着债券价格上涨,收益率已开始下降。

“人们目前正从现金转向债券,”Rieder说,“现金的收益率一直很高,但现在人们感觉美联储将开始降息,这种机会将不复存在。”

资产管理行业一直在努力应对被动投资的增长和管理费的大幅下降,而债券基金一直是该行业的亮点。虽然投资者大体上已开始回避主动型股票基金,但主动型债券基金却在蓬勃发展。

在晨星跟踪的近1,700只主动型债券基金中,有74%的基金在过去一年中跑赢了基准指数。今年还剩下五个月,而主动型债券ETF已创下年度流入量的历史新高。基金经理正试图通过一系列新的主动型基金产品获利。晨星表示,长期以来一直在下降的ETF平均费用实际上在2023年有所上升,因为推出了许多费用更高的主动型基金。

大大小小的投资者都在购买各种基金类别,其中一些风险高于其他类别。指数跟踪美国国债ETF已成为华尔街交易员押注利率的首选工具。押注降息将很快推高债券价格的投资者仅在6月份就向长期美国国债ETF投入了60亿美元,相当于这类ETF月初时资产规模的7%。

投资于高收益垃圾级公司债的主动型基金也吸引了大量资金。今年最受欢迎的主动型固定收益ETF是Janus Henderson的AAA CLO ETF,该基金投资于贷款抵押证券(CLO),这是由低评级公司贷款打包而成的证券。

许多投资者也只是购买专注于最高评级债务总回报的普通基金,他们欣然接受这样一个事实,那就是即使最安全的回报最终也会让人不可小视。

现年62岁的Todd McConachie是俄勒冈州波特兰市的一位退休企业风险分析师,他表示,他的退休投资组合中股票比重较高,在过去一年半的时间里,他已将很大一部分转投到债券基金。

他目前持有的基金投资于高评级公司债券和收益率更高的垃圾债券,他还通过美国财政部的TreasuryDirect平台直接购买美国国债。

“在利率如此低的时候,我持有一些全债券市场指数基金,并没有太在意,能拿到票息、获得3%的收益率也很高兴,”McConachie说,“现在的情况是,‘哇,其中一些基金的派息率为7.5%,我的利息收入可以翻倍。’”

所有这些热情都标志着与2022年相比发生了相当大的逆转。当时利率上升压垮了债券基金,导致彭博美国综合债券指数创纪录地下跌13%。股市也下跌,原本指望债券会在市场动荡期间为投资组合提供缓冲的投资者受创。“股六债四”这种经典投资组合经历了大萧条以来最糟糕的一年。

华尔街认为这一切都结束了,分析师认为现在是时候重新买入债券,赶在基准利率再次下降之前,因为届时债券派息也将随之下降。衍生品交易员目前预计美联储9月份降息的可能性约为100%,基准10年期美国国债收益率自去年10月份达到5%左右的峰值以来已下跌逾0.75个百分点。

“今年人们的兴趣相当广泛,”道富银行(State Street) ETF业务美洲研究主管Matthew Bartolini表示,“资金流如此之大,流向如此多不同的产品。资金来自机构、财富管理公司和散户交易者。”

今年债券基金数字大增的另一个简单解释是:牛市为人们的股票投资组合带来了意外收益,促使投资者将部分资金转移到债券中以平衡风险。

晨星高级经理研究分析师Ryan Jackson表示:“正是因为股市长期以来对债券形成打压势头,如今人们在重新平衡投资组合时需要购买更多债券基金。”

Enjoyed this article? Sign up for our newsletter to receive regular insights and stay connected.